「今月の給料、払えないかもしれない・・・」

経営者として、これほど胃が締め付けられるような状況はありません。

夜中に不安で目が覚めることもあるでしょう。

しかし考えることを放置して「なんとかなるだろう」と高をくくっても、どうにもなりません。

給料の未払いは、従業員との信頼を根底から破壊する行為です。経営者としての最終防衛ライン、守るべき砦です。

会社にとって最も大事な人財を失うと、事業どころではありません。

この記事では、給料が払えない際のリスクを整理し「組織崩壊」という最悪の事態を防ぐために今すぐできることをまとめました。

給料を払えないとどうなる?

給料の不払い、遅配は労働基準法第24条違反となります。

30万円以下の罰金が科されます。

また、未払い分に対しては、在職中なら年6%、退職者であれば年14.6%もの高い遅延損害金が発生します。

罰金30万円、給料の利息ならなんとかなるか・・・今の急場を凌げればってなりますけど、当然ながら怖いのは罰金などの刑事罰ではありません。

罰金よりも怖い「従業員の不信」と「連鎖退職」

罰金より恐ろしいのは従業員からの信頼失墜。

いちいち言われなくてもご存知だと思いますが、従業員にとって、給料は自分と家族を守る命綱。たとえ1日の遅れであっても、「この会社は危ない」「社長に裏切られた」という不信感は一気に広がります。

一度芽生えた疑念は消えません。エース級の社員から順に、次々と転職活動を始めてしまうでしょう。

さらに一人辞めると、また一人と連鎖的に退職していきます。そうなると事業どころではありません。組織崩壊です。

労基の介入と悪評

さらに未払いが起きれば、従業員が労働基準監督署へ駆け込むのは時間の問題。労基の調査が入れば是正勧告を受け、従わなければ企業名が公表されるリスクもあります。

今の時代、SNSや口コミサイトに「給料未払い」と書き込まれれば、今後の採用は絶望的になります。

最も大きいのが取引先からの信用失墜。

事業は大幅に縮小せざるを得なくなり、結果的には倒産となってしまいます。一旦潰して立て直すにしろ、取引先との信頼が無ければ再起も図れません。

実は労基の介入で失うのは従業員だけじゃないんですね。給料の未払いがトリガーとなり倒産した会社はたくさんあります。

ここは本当に踏ん張りどころなんです。

従業員には信頼を繋ぎ止める誠実な対応が必要

資金が足りないときこそ、経営者の「人間力」が試されます。

今まで従業員と良好な関係を築いていれば、多少は多めに見てもらえることもあります。

誠意を持って対応すれば、完全に不信感を払拭は出来ませんが、多少は和らげることは出来ます。

絶対にやってはいけない「無言で遅れる」こと

最悪なのは、給料当日になって「振り込まれていない」と従業員に気づかれることです。

これは「逃げた」と見なされます。給料日に払えないことが判明した瞬間に、すぐに対策と説明に動かなければなりません。

従業員への説明のポイント

以下の3点を、経営者自身の言葉で、全員に直接伝えてください。

- 現状報告:嘘をつかず、資金繰りがショートしている事実を認める。

- 具体的な期日:いつまでに必ず払うかを明示する。

- 経営者の姿勢:自身の役員報酬カットなど、痛みを伴う覚悟を見せる。

それでも不信感は拭えない

誠実に謝罪したとしても、一度失った信頼を100%戻すのは不可能です。

「次は大丈夫だろうか?」という不安は、完済するまで従業員の心に残り続けます。言葉でつないだ時間は、あくまで「資金を作るための猶予」に過ぎません。

結局は、一刻も早く現金を確保し、実際に振り込むことが唯一の解決策なんです。

今すぐ給料資金を捻出するための対策

不信感を払拭するために、手段を選ばず現金を確保することが大切です。

その姿勢が、不払いになってしまったときの誠意の見せ方にもつながります。

ただ不払いが確定するまでは、なるべく従業員にはバレないようにしてください。余計な心配をさせるのは得策ではありません。

役員報酬の返上・私財の投入

まずは経営者の生活費を削り、私財を会社に入れましょう。

車や自宅を売却するのも一つの手。

学生時代のアルバイト先は、正社員10人程度の会社でした。

後から聞いた話では、僕が在籍していたときは相当ピンチだったらしく、社長が自宅と車を売却して僕らの給料を払ってくれていたそうなんです。

10年ほど経った後、再会したときに笑い話として話されていました。今では従業員200人もかかえる会社になりましたが、そのときは本当に夜も眠れなかったと言ってましたね。

銀行の緊急融資・ビジネスローン

メインバンクへ緊急の融資相談を行うのも一つの手。ただし、銀行融資は審査に数週間かかるのが一般的です。

審査に通るかどうかも分かりません。なのでまだ時間的に余裕があるときに打てる手ではあります。

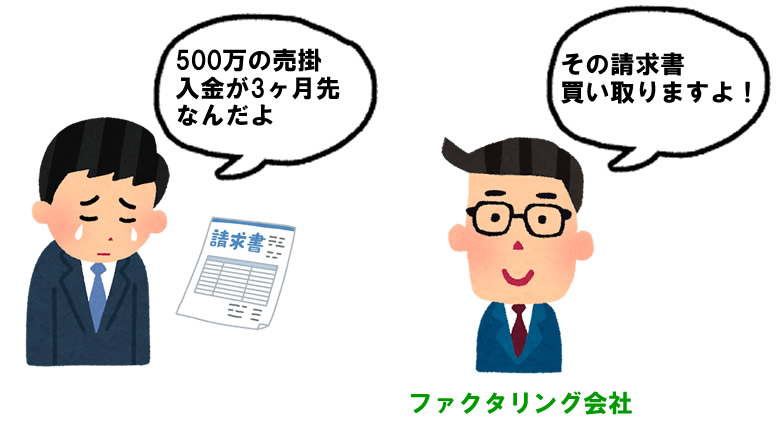

売掛金の現金化

もし会社に入金待ちの請求書(売掛金)があるなら、それを買い取ってくれるサービスがあります。

ファクタリングというサービスになります。

例えば3ヶ月後に入金がある請求書があれば、手数料を支払うことですぐに入金してもらえるという仕組みです。

- メリット:最短即日~翌日に現金が手に入る

- デメリット:手数料がかかる

手数料は支払いサイトの長さ、請求先の信用によって変わってきますが、概ね2~15%程度です。

またファクタリング会社とあなたの会社との取引になるので、取引先にはバレません。

「手数料がもったいない」と思うかもしれませんが、従業員の離職や会社の倒産を防ぐコストと考えれば、非常に有効な「時間を買う」手段と言えます。

オススメのファクタリング会社

従業員に給料を払えないのは言うまでもなく深刻な事態です。

ですがこの窮地を乗り切れば、きっとあなたもあなたの会社も成長できるはず。

数年経ったら、そんなこともあったと、笑って話せる時が来ます。

今は身が切られるような思いをしてるでしょう、最悪の事態も頭をよぎるでしょう。

でも今だけです。

なんとかこの窮地を乗り切ってください。応援しています。

オススメのファクタリング会社3選

とりあえず問い合わせだけでも大丈夫!

ファクタリング業界では有名な会社で最大手の一角。手数料も安めなので、まずはここで見積もりを取ってみるのが◯。

上のJPSは法人専用なので、個人事業主ならこちら。フリーランスの利用が多いです。

建設業に特化したファクタリングで、もしあなたが建設業なら話は早いと思います。